Налоговые режимы – эффективность применения

Налоговые режимы для малого бизнеса

Анализ законодательства показывает, что налоговые режимы, предусмотренные законодательством для применения, шире и многообразней для более мелких фирм и предприятий.

Налоговые режимы, используемые до 2013 года с нового года пополнились введением патента и добровольным порядком применения ЕНВД.

Переходный период и налоговые режимы

Грядущие несколько лет, начиная с 2013 года, предприниматели будут работать в переходном периоде и смогут воспользоваться легальной уникальной возможностью выбрать один из налоговых режимов. Например, компания (ИП), реализующая товары в торговых помещениях (площадь 50 кв.м и со средней численностью персонала до 10 человек может использовать в равной степени все имеющиеся в арсенале налоговые режимы (ОСНО, УСНО, ЕНВД, патентная).

Специализированные организации осуществляют бухгалтерское и налоговое сопровождение бизнеса при использовании компанией любого из выбранного налогового режима.

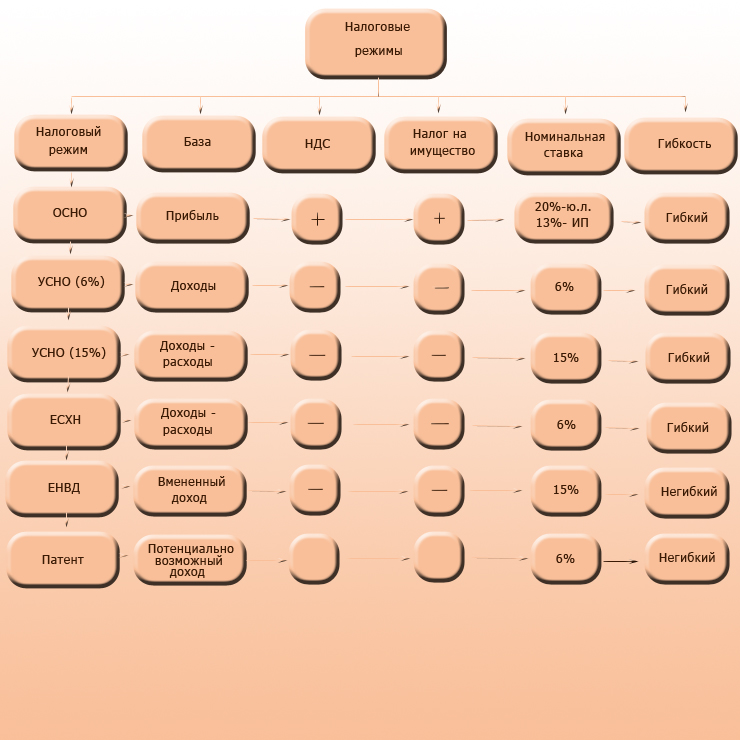

Налоговые режимы. Их краткая характеристика

Рассмотрим особенности налоговых режимов для того, чтобы предпринимателю было легче ориентироваться в их многообразии.

Налоговый режим ОСНО

В данном случае предприниматель платит налог на прибыль (при ИП платится НДФЛ), НДС и налог на имущество. Такой режим используется предпринимателями крупного и среднего бизнеса с большой долей НДС.

ОСНО используется теми предпринимателями, чьи результаты бьют установленные рамки. Малый бизнес использует этот режим, как верхний предел в налогообложении.

Сложившаяся практика в России показывает, что специально созданные налоговые режимы предназначены для стимулирования малого бизнеса и основная часть налогового бремени ложится на более крупных налогоплательщиков.

Налоговый режим УСНО

УСНО – налоговый режим, которые может подойти для организаций как с высокой так и с низкой долей прибыли (первые смогут выбрать УСНО -доходы, а вторые УСНО -доходы минус расходы).

Налоговый режим ЕСХН

Самый выгодный режим – это ЕСХН (доходы минус расходы 6%), но применяться он может лишь в тех организациях, где выручка от сельхозпродукции составляет не менее 70%.

Налоговый режим ЕНВД

ЕНВД – налоговый режим, который значительно отличается от представленных налоговых режимов. Этот режим имеет свой показатель, выведенный как средний и закрепленный законодательно и опирающийся на базовую доходность. Размеры базовой доходности, определенные НК, а также ставка 15% и взносы, которые уменьшают ЕНВД говорят нам о том, что базой по данному налогу будут доходы за минусом расходов и затрат на оплату труда.

Налоговый режим патент

Патент – совершенно «негибкий» налог. При использовании этого налога доход должен составлять от 0,1 до 1 млн. рублей. Субъекты своими решениями могут увеличивать максимально возможный доход до 10 млн. рублей. Ставка данного налога составляет 6%. Взносы в фонды не уменьшают патент. Главный плюс от патента в том, что по мере роста бизнеса доля налоговой нагрузки будет снижаться. Так, например, если организация имеет сеть магазинов (площадь торговых залов менее 50 кв.м) и годовая выручка не превышает 60 млн. рублей, то при покупке патента исходя потенциально возможного дохода в 10 млн. рублей организация заплатит 600 тыс. рублей, что составит всего 1% от товарооборота.

Можно сказать, что сегодня налоговые режимы в умелых руках будут являться мощным оружием перед конкурентами в борьбе за рынок.

Применяя аутсорсинг бухгалтерских услуг, компании может значительно сэкономить средства, если профессионалы помогут выбрать оптимальный налоговый режим.

Ниже в таблице представлены налоговые режимы и их отличительные особенности.